当地时间11月14日,美国劳工部公布的数据显示,10月美国消费者价格指数(CPI)同比由上月的3.7%降至3.2%,低于市场预期的3.3%;环比由上月的0.4%降至持平,为2022年7月以来最小涨幅。

同时,扣除食品与能源类的核心CPI同比由上月的4.1%降至4.0%,低于市场此前预计的4.1%;环比上涨0.2%,低于预期的0.3%,亦为今年7月来最小涨幅。

能源价格为CPI同比增速主要拖累分项

西部证券宏观经济团队指出,能源价格为CPI同比增速主要拖累分项。核心CPI低于预期,主要由服务推动。

具体来看,10月国际原油价格继前几个月持续走高后有所回落。10月中下旬能源价格呈现震荡下行,背后一方面是地缘政治的风险溢价有所回归,另一方面对美国经济下行和美联储暂停加息逐步定价。

此外,居所同比增速继续放缓,但是环比涨幅韧性仍存。主要住所租金和自有房等价租金环比为0.5%和0.4%,较前值未出现明显趋势性走弱。休闲***价格下行在10月加快。10月***服务和其他个人服务价格环比不同程度走弱。10月份的就业报告显示时薪环比超预期下行,叠加第三季度美国劳工成本在生产率上行推动下有所回落,表明后续非住房核心服务价格将进一步放缓。

广发证券宏观经济团队指出,从驱动因素看,首先是汽油价格回落拖累整体CPI增速;其次,核心CPI环比升0.23%,为8月以来最低水平,其中住房项价格超预期下行,环比增0.3%,低于前值的0.6%;再次,剔除住房后核心服务(超级核心通胀)环比升0.2%,同样为8月以来最低,反映劳动力成本的降温;最后,核心商品连续第五个月回落,环比降0.1%,前值降0.4%,二手车价格回落为主要拖累。

第三,目前核心通胀的主要贡献为住房,剔除住房后核心服务通胀同比增速由3.91%回落至3.75%,连续第三个月回落。基于租房价格的领先指标,我们预计整体住房项价格后续继续放缓;加上薪资缓慢回落利于超级核心通胀降温,中性情形下预计核心CPI同比增速年末回落至3.7%附近。

美联储更加逼近加息终点,市场风险偏好持续抬升

数据公布后,市场对美联储货币政策更加逼近加息终点显得更有信心。芝加哥商业***美联储观察工具显示,本次数据发布后,市场对于美联储12月不再加息25BP的概率升至99.7%,且首次降息时点为明年6月。

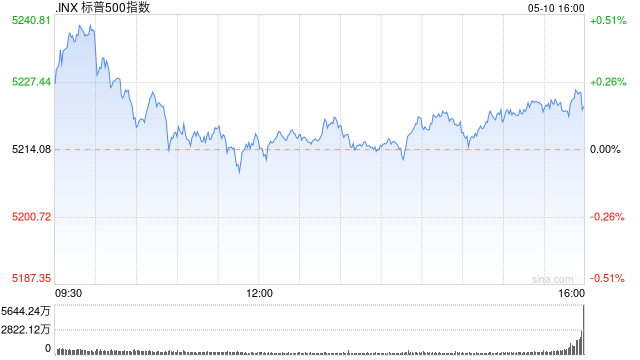

金融市场走势方面,美元指数回落0.78%至104.5附近,带动伦敦金价格回调至1967美元/盎司水平。10年期美债收益率下行至4.47%,美股出现回升,三大美股期货跳涨。

开源证券宏观经济首席分析师何宁指出,当前的数据或将驱使美联储在12月份联邦公开市场委员会会议(FOMC)上继续暂停加息,且更加逼近加息终点,大概率已经结束本轮加息周期。当前通胀与就业数据仍处于下行的趋势中,这意味着美联储的货币政策已经足够具有限制性,美联储将继续保持谨慎行事的原则,12月份大概率不会加息。

另外,随着核心通胀的下行,在不降息的背景下,美国经济的实际利率水平趋于上行,理论上对经济的抑制作用将会加强,在此情况下,美联储继续加息的可能性将会逐渐下降,大概率将会结束本轮加息周期。

对各类资产而言,通胀超预期下行,将会提振市场风险偏好,对美股形成支撑,美债收益率短期内预计将会有较大幅度下行。但考虑到金融市场的上涨会部分对冲美联储的紧缩货币政策,美联储表态有可能保持鹰派,并保留继续加息的权利,因此资产价格反弹后续可能面临一定的回撤风险。

东吴证券首席宏观分析师陶川认为,对于美联储而言,在不造成大量失业的情况下抑制通胀的航行基本“一帆风顺”,往后看加息是否到了终局取决于放缓是否是持续的。因此更重要的挑战是实现美联储2%通胀目标的“最后一公里”的路。这需要劳动力市场的配合,美联储需要看到的是持续软化的就业+通胀,而非“偶然一次”。市场对“再加一次”的预期跌至5%的个位数,不过即便不再加息,利率在高位更久也仍是当前的基准情形。

平安证券策略团队指出,目前美联储的政策重心仍在于控制通胀,本次CPI数据显示美联储在抗击通胀道路上已取得一定成果,叠加经济降温信号逐步增加,10月PMI已现端倪,且通胀驱动力已由过去的供给侧转为需求侧,进一步降低美联储加息的必要性。

往后看,是否再加息一次取决于放缓是否是持续的,美联储需要看到更多的数据,以支持就业+通胀在持续软化,并非一次数据的偶然。同时考虑到为防止金融条件过快放松,美联储近期策略或仍将是继续保持“用嘴加息”,即在不加息的同时,通过各种鹰派言论来管理市场的预期。

新京报贝壳财经记者 张晓翀

编辑 陈莉

校对 王心