炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

每经编辑 肖芮冬

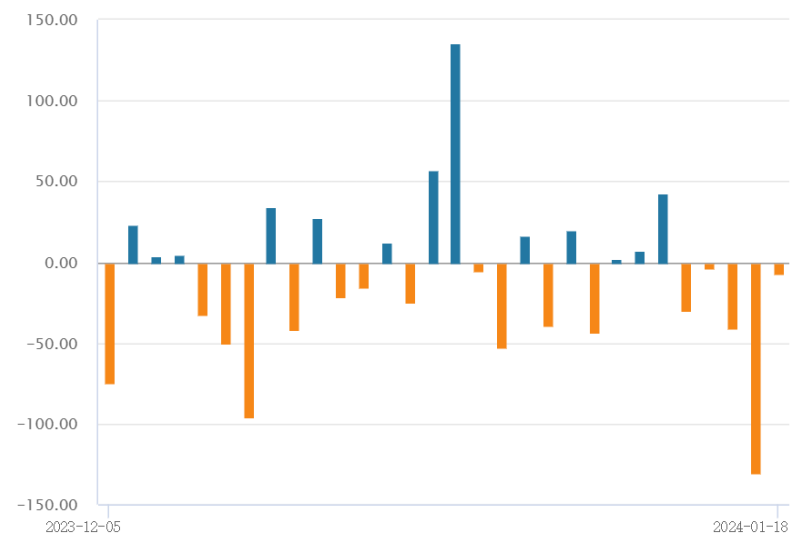

1月18日大盘早盘单边下坠,午后在TMT助力下一跃而起,上证指数收复2800点,涨0.43%报2845.78点,盘中最低探底至2760.98点。深证成指涨1%报8847点,创业板指涨1.93%报1732.36点。

量能方面,A股全天放量成交8769.8亿元,创近期新高;北向资金小幅净卖出7.41亿元,其中沪股通净买入10.52亿元,深股通净卖出17.93亿元。盘面上,新能源全天持续活跃,CPO光模块、算力、芯片产业链、AIGC等TMT板块午后走强。

数据来源:WIND

以光伏为首的新能源板块1月18日全天表现亮眼,光伏50ETF(159864)涨4.4%,碳中和50ETF(159861)涨2.8%,涉及中上游制造的机械ETF(516960)、新材料50ETF(15***61)也涨超2.2%。

数据来源:WIND

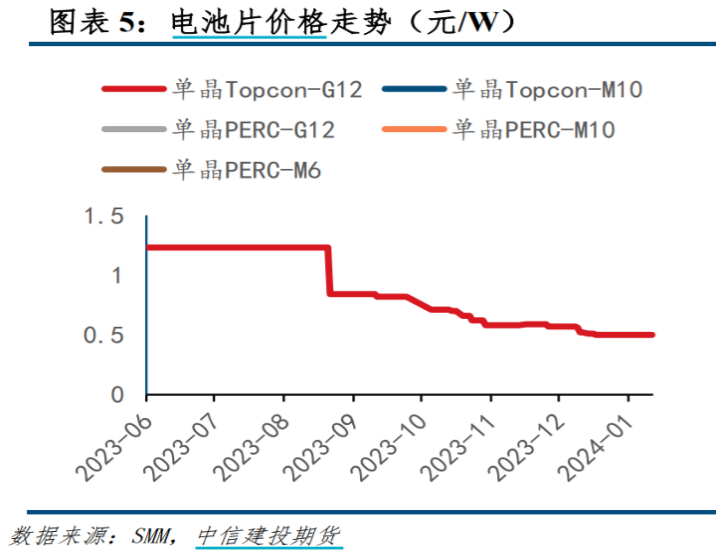

基本面上看,产能释放叠加年末去库,近期光伏板块主产业链价格逐渐趋于见底,底部反转的预期可能一定程度推动板块上涨。周度数据来看,电池片价格在经历了20周的价格下行区段并维持长达两个月的亏损后,终于在厂家近期持续的大幅减产与产线关停下,有所企稳回暖。P型部分,M10电池片成交价格微涨一分钱至0.37—0.38元/瓦。其他组件方面,硅料价格维持稳定,硅片、组件价格受订单有限压制,依旧下探。

后市看,虽然国内光伏增长逐步面临电网消纳瓶颈,同比增速可能放缓,但2024国内仍有一定的光伏装机需求,根据中信证券研究所测算,预计2024年光伏装机将达200—210GW,同比增速或回落至5%-10%,其中集中式占比有望稳步回升。此外欧美市场在增长目标强化和补贴政策落地情况下,随着美联储降息周期有望今年开启、利率下行,增长动能可能有所强化。

此外在光伏产能过剩加剧供给侧竞争的情况下,产业链盈利或面临明显收缩,行业或进入新一轮洗牌期,具有成本优势的龙头企业业绩有望进一步突出,行业竞争格局也有望优化。光伏板块持续调整后估值较低,随着产业链库存、价格和盈利基本面逐步触底,可关注光伏板块底部反转的机会,可考虑逢低布局光伏50ETF(159864)、碳中和50ETF(159861),但是需要警惕去库存过程中可能带来的调整风险。

数据来源:WIND

机械板块1月18日受新能源拉动,机械ETF(516960)涨2.41%。

数据来源:WIND

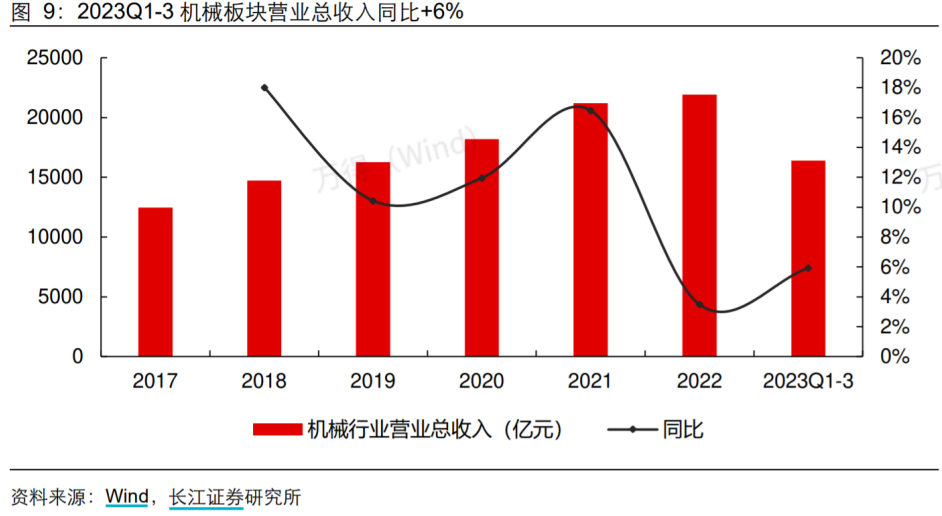

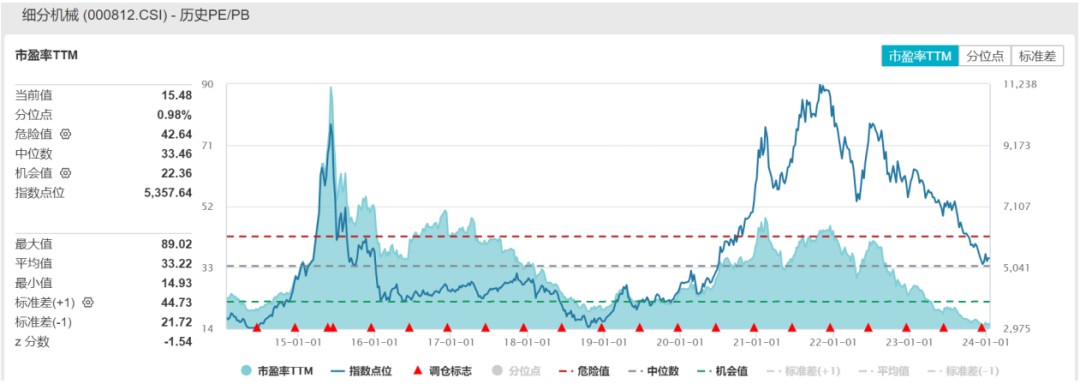

国家统计局1月17日公布数据,制造业投资2023年增长6.5%,增速加快0.2个百分点。其他宏观数据来看,10—11月PMI仍在荣枯线之下,制造业利润累计同比依然为负,库存与PPI同样表现欠佳。基本面上看,顺周期的机械板块可能由于经济数据的回落依然处于磨底阶段。

不过根据长江证券研究所统计,2022年机械行业板块营收同比+3.5%,增速大幅回落;2023Q1—Q3机械行业实现营业总收入16407亿元,同比+5.9%,板块增速边际改善,机械板块最悲观的时候可能已经过去。

后市来看,一方面,宏观经济弱复苏趋势不变,库存周期角度看,2024年我国有望步入补库周期,装备制造业复苏加速有望拉动传统机械设备需求;另一方面,风光储、新能源车及高端制造依然维持一定景气度,有望继续带来机械设备的需求增量。未来机器人行业的兴起或为产业链上机械零部件制造行业打开新的发展空间。此外美国四季度逐步进入补库周期,叠加降息***,有望提振消费需求,出口链相关也可能有一定增量。

当前机械板块估值较低,感兴趣的投资者可继续关注机械ETF(516960),同时把握经济复苏主线及新能源、高端制造的高景气度的投资机会,但需警惕宏观经济复苏强度不及预期、光伏产业链库存高所带来的调整波动风险。

数据来源:WIND,截至2024/1/18

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之***材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。