来源:紫金天风期货研究所

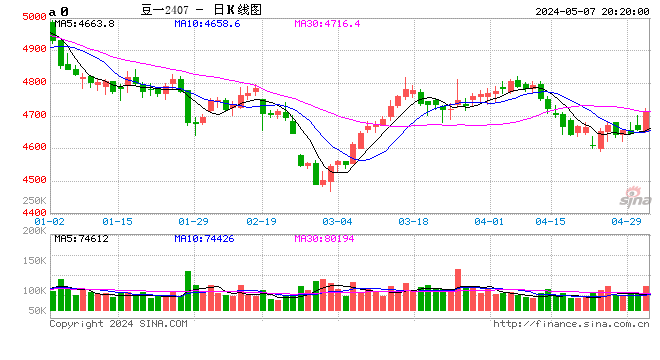

核心观点:中性偏空 产地方面,受干旱影响,阿根廷土壤湿度、大豆优良率连续下降。巴豆丰产预期提前计价,贴水暴跌,阿根廷及美湾跟跌,美豆最新销售数据不乐观。持续关注阿根廷天气状况及产地贴水变化。国内方面,即便大豆、豆粕去库,但库存仍处高位,今年备货呈现出时间晚、时间短的特点,国内仍维持供应宽松格局,预计本周M05在2950元/吨-3050元/吨区间震荡。

现货基差:中性偏空 现货基差持续走弱,预期春节后将进一步走弱。

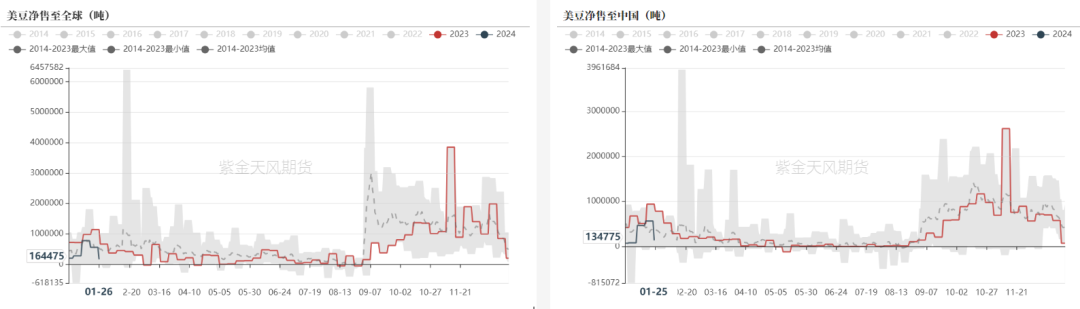

美国大豆:中性偏空 CBOT大豆管理基金净空持仓增加(空),美国国内大豆榨利恶化,美豆粕下跌(空)。美豆粕本周净销售较好(多),美豆本周净售转差(空)。

南美大豆:中性 整体生长进度落后去年(多),早播大豆进入收获期(空),今年收获进度或呈先快后慢趋势(中性),对华排船***量增加(空)、对华发船减少(多),产地贴水下跌(空)。阿根廷大豆受干旱影响土壤湿度、优良率下降(多)。

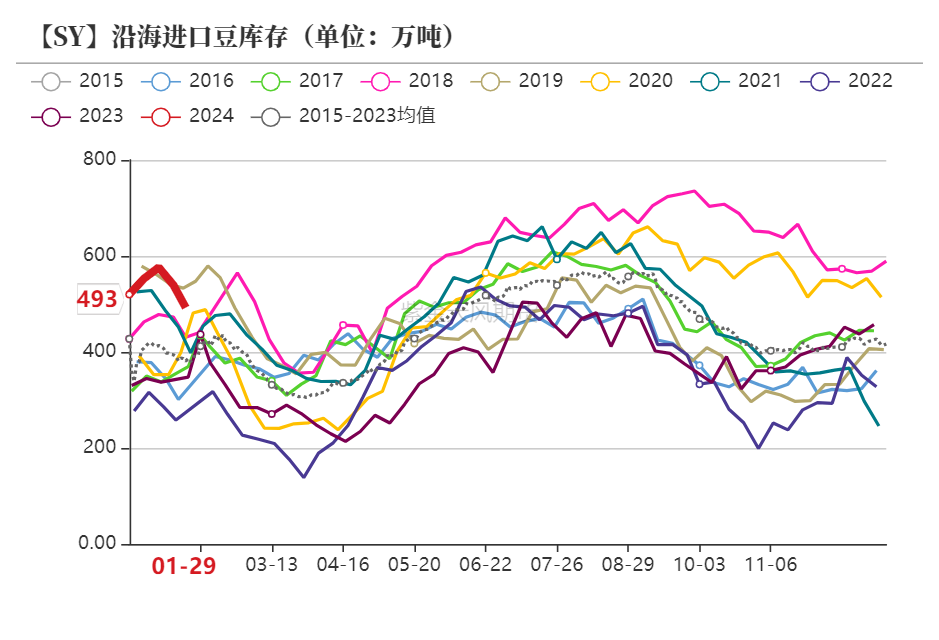

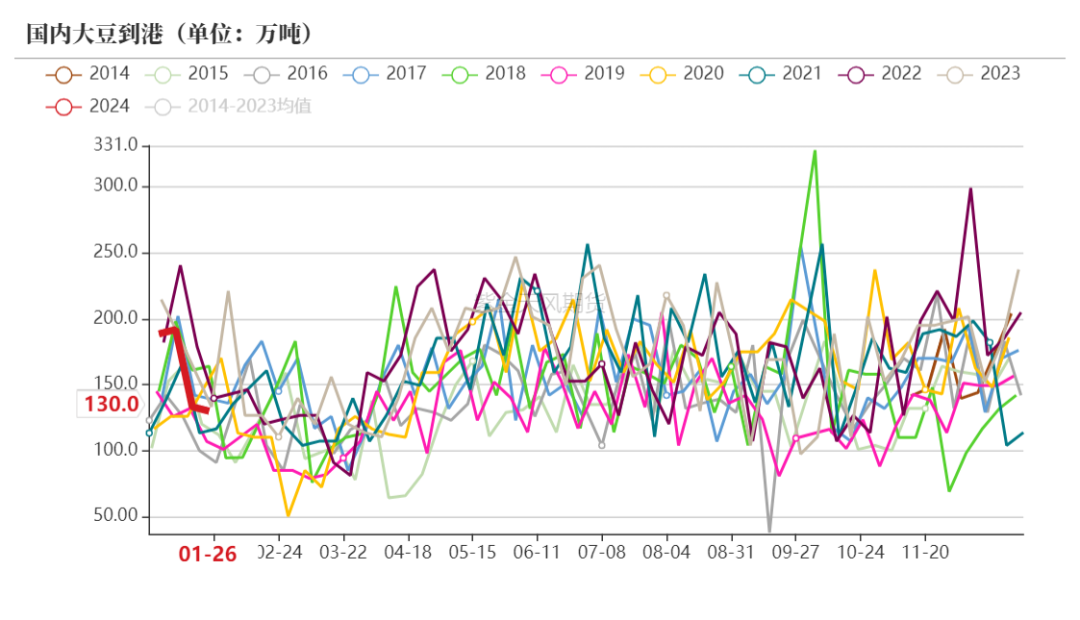

到港库存:中性 本周到港大豆数量环比增加,港口大豆去库。1月实际到港大豆723.3万吨,最新预估2月到港442万吨,3月550万吨,4月880万吨。

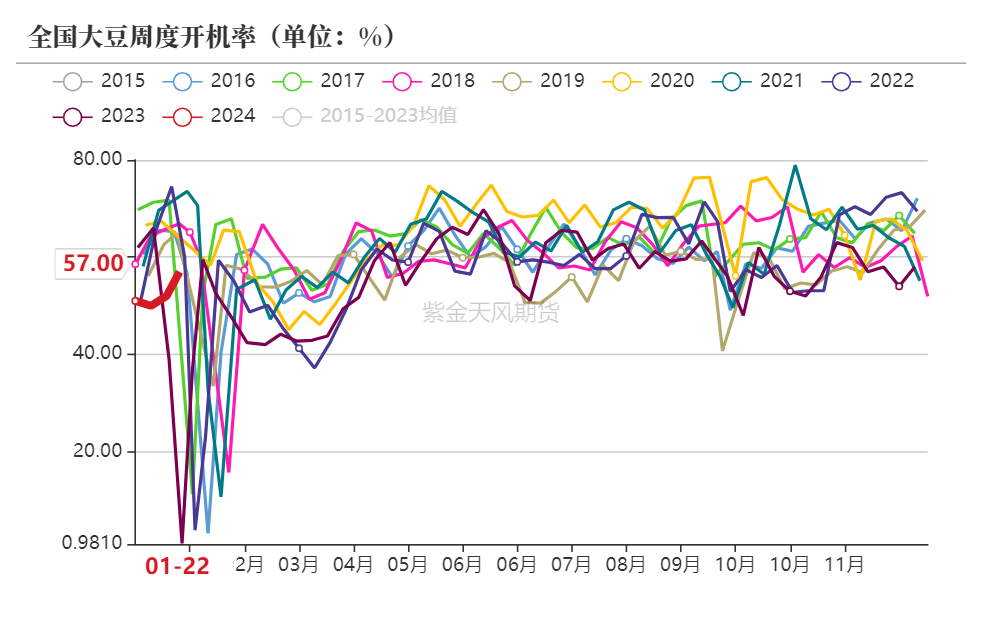

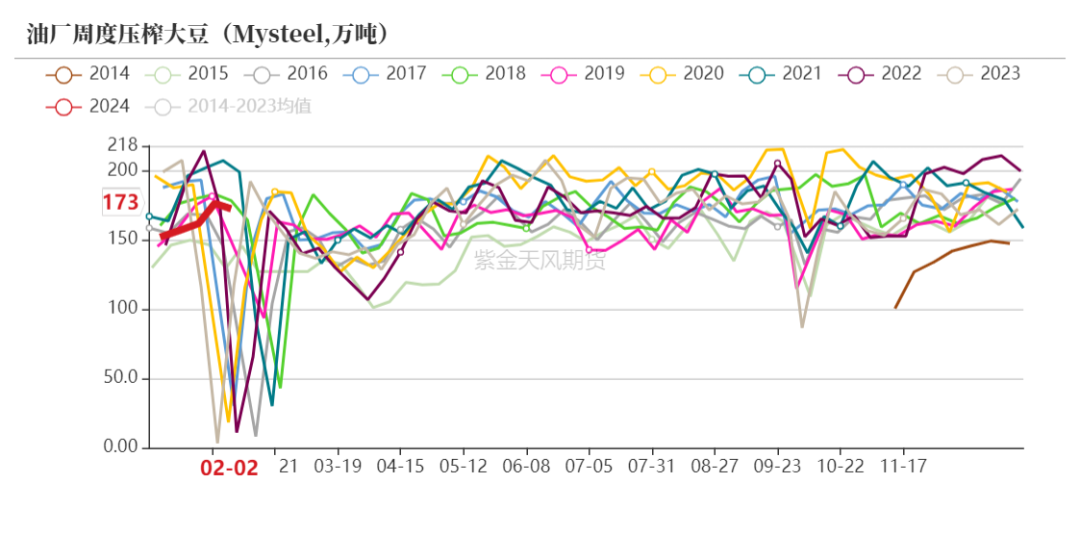

开机压榨:中性 压榨开机小幅下降,预计下周春节期间,国内油厂开机率大幅下降,油厂大豆压榨量预计78.3万吨,开机率为22%。

消费库存:中性偏多 消费略回暖,豆粕去库。

美国

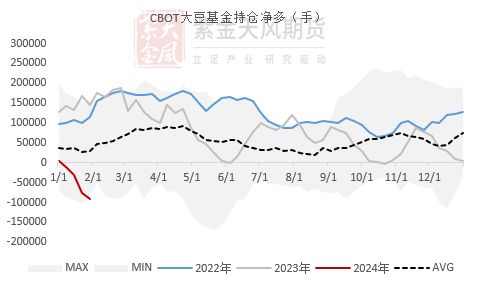

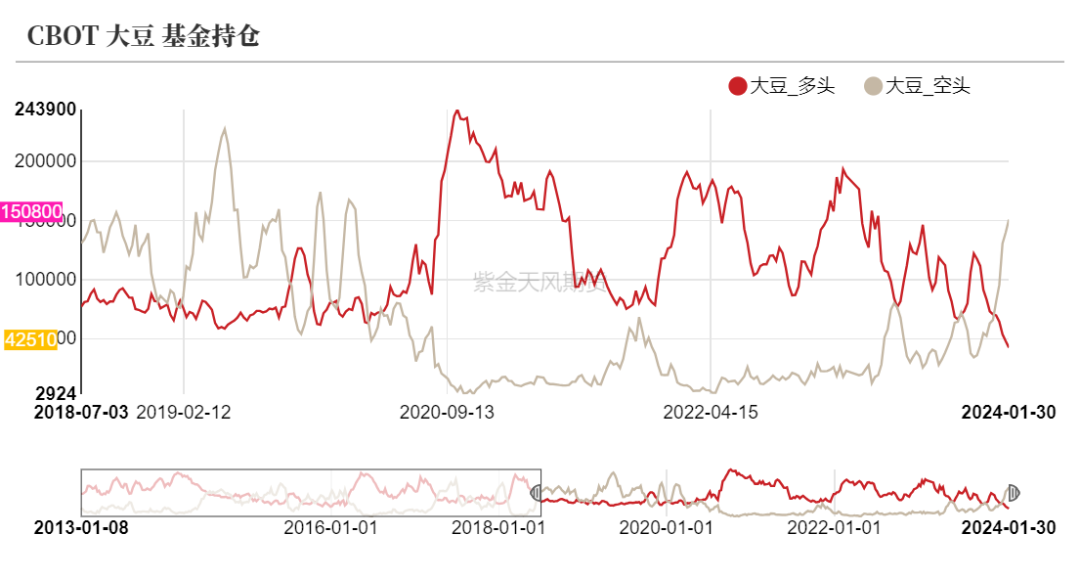

管理基金持仓:净空持续增加,悲观情绪蔓延

截至2024年2月2日当周,CBOT大豆基金多头持仓量为42509手,前周47965手;空头持仓量为150756手,前周139807手;净空持仓108247手,上周净空持仓91842手。

2月2日,CBOT大豆主力收1187.34美分/蒲。

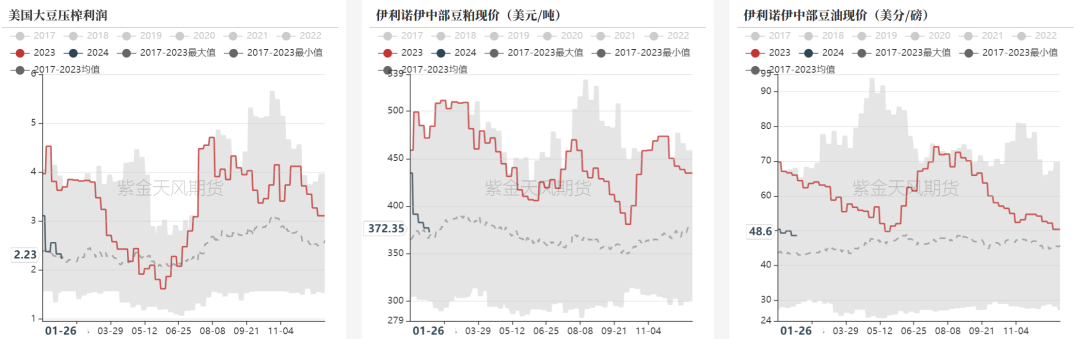

美国大豆榨利:榨利恶化

截至2024年1月26日,美国大豆压榨利润为2.23美元/蒲(前周2.33美元/蒲,周度恶化0.1美元/蒲);豆油价格上涨,伊利诺伊州的毛豆油卡车报价为48.6美分/磅(前周48.57美分/磅,周度上涨0.03美分/磅);伊利诺伊州大豆加工厂的48%蛋白豆粕现货价格为372.35美元/吨(前周377.1美元/吨,周度下跌4.75美元/吨)。

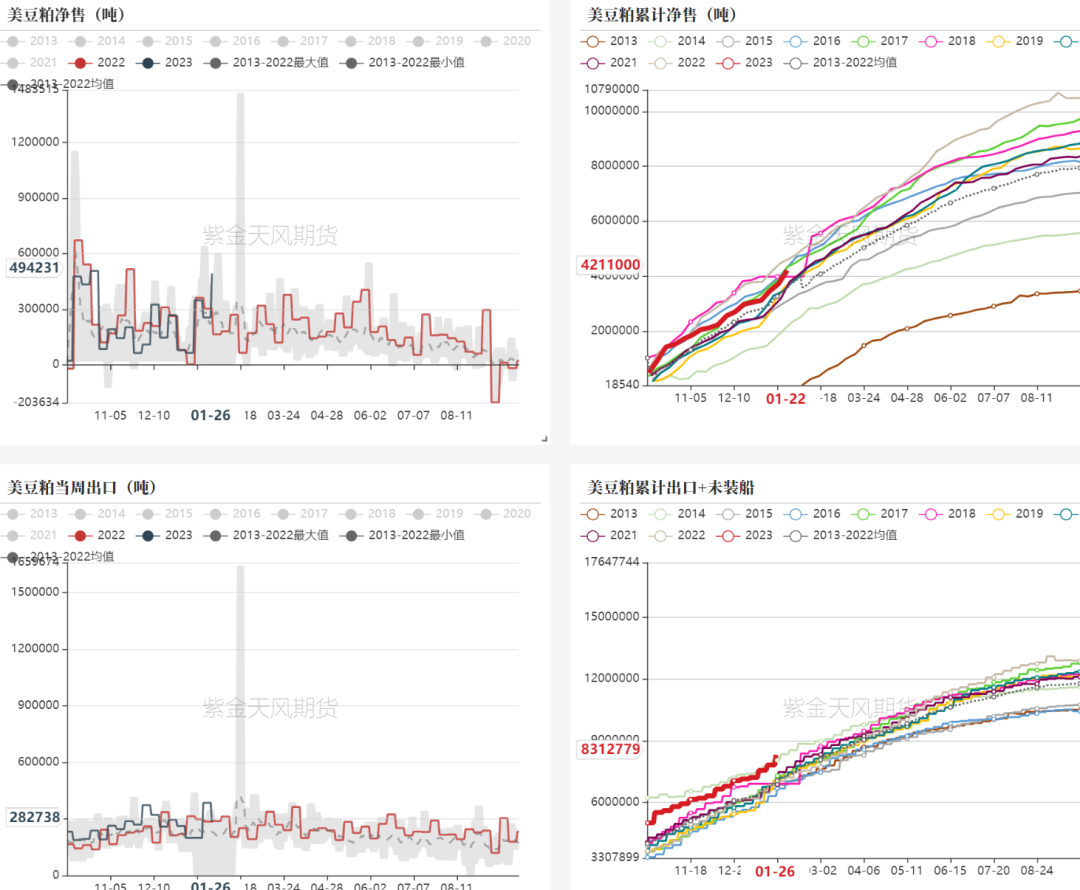

美豆粕出口销售:本周净售较好,出口减少

净售:1月25日当周,美国2023/2024年度豆粕净销售为49.42万吨(前周25.59万吨)。23/24年度美豆粕累计净售421万吨,落后历史五年均值的423万吨。

出口:23/24年度当周出口28.27万吨(前周为38.57万吨)。美豆粕累计出口+未装船共计831万吨,出口进度54.3%。上年同期进度48%。当周对中国豆粕出口装船0万吨(前一周为0万吨)。

美豆新作净售:净售转差

对全球:1月26日当周,美豆净售转差,新作净销售16.4万吨(前周56万吨,周度转差39.6万吨。去年同期66.8万吨)。

对华:1月25日当周,新作净销售13.48万吨,较前周转差(前周56.3万吨。去年同期78.2万吨)。

美豆新作出口:出口减少,进度偏慢

对全球:1月26日当周出口95万吨(前周112万吨,周度减少57万吨)。累计出口+未执行为3811万吨,约占作物年度出口***4776.3万吨的80%,出口进度偏慢,上年同期进度85.1%;

对华:1月25日当周,对华出口40.7万吨(前周79.7万吨,环比减少39万吨)。23/24年度累计对华出口+未执行2085.5万吨(少于上年同期的2895.5万吨)。

巴西、阿根廷

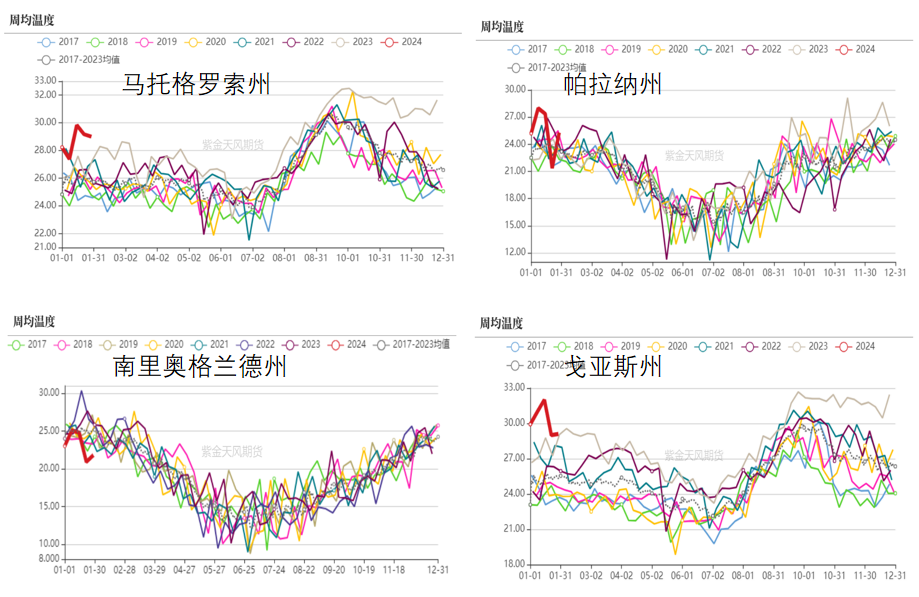

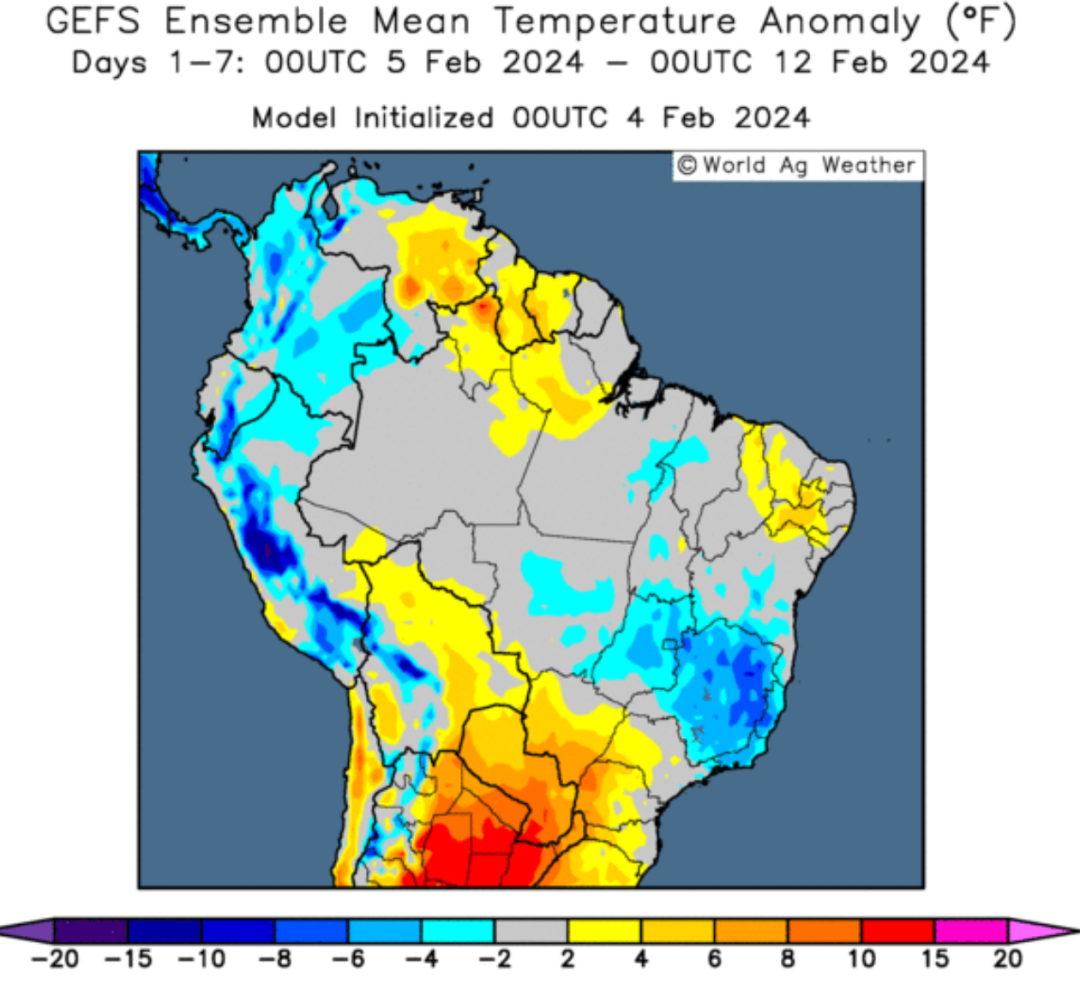

巴西气温:RGS以外主产州气温较高

截至1月29日,马州气温29℃,历史同期均值26℃;

帕拉纳州本周温度25.3℃,历史同期均值23.9℃;

南里奥格兰德州本周升温至24℃,历史同期气温25℃;

戈亚斯州温度29℃,历史同期均温25℃。

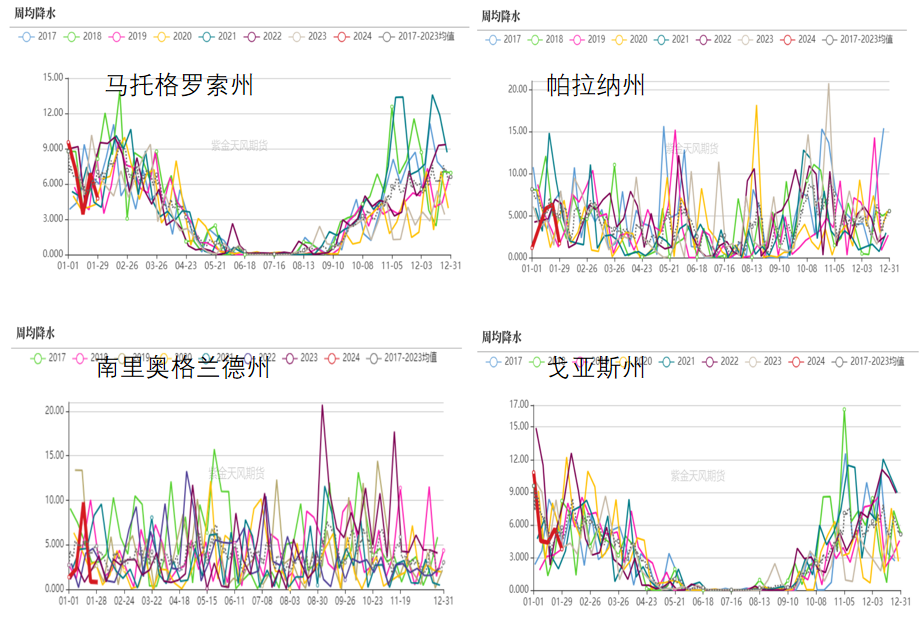

巴西降水:降水不足

截至1月29日,马州降水量4.8mm,历史同期均值7mm;

帕拉纳州降水充沛,本周1.7mm,历史同期均值5mm;

南里奥格兰德州降水量0.57mm,低于历史同期均值(4mm);

戈亚斯州降水充沛,本周3.76mm,历史同期均值5.7mm。

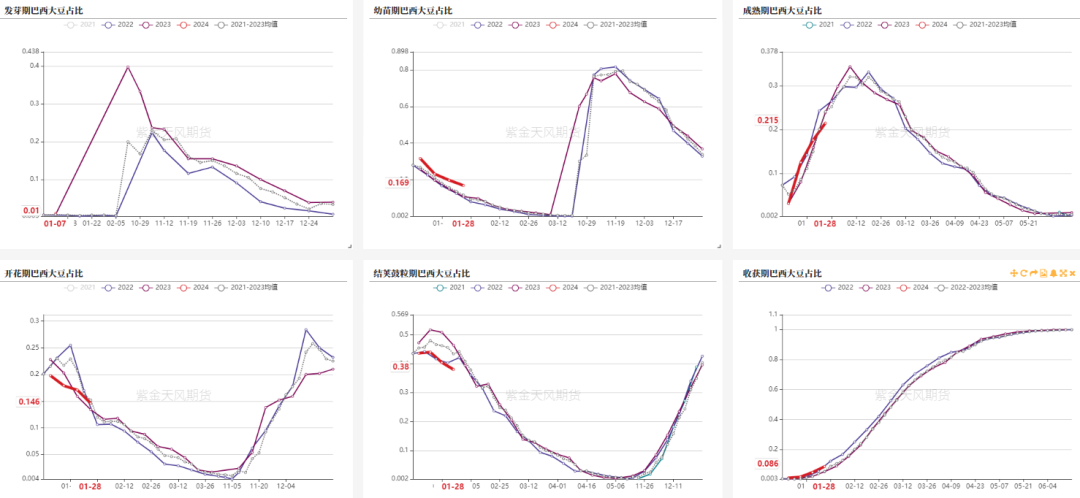

巴豆生长监测:整体生长进度落后去年,早播大豆进入收获期

截至24年1月28日,16.9%的巴豆处于幼苗期,14.6%的巴豆处于开花期,38%的巴豆处于结荚鼓粒期,21.5%处于成熟期,8.6%处于收获期。

去年同期的这一数值分别为10.8%、13.4%、46.4%、23.9%、5.2%。今年生长进度整体落后去年,但今年有早播大豆收获进度更快。

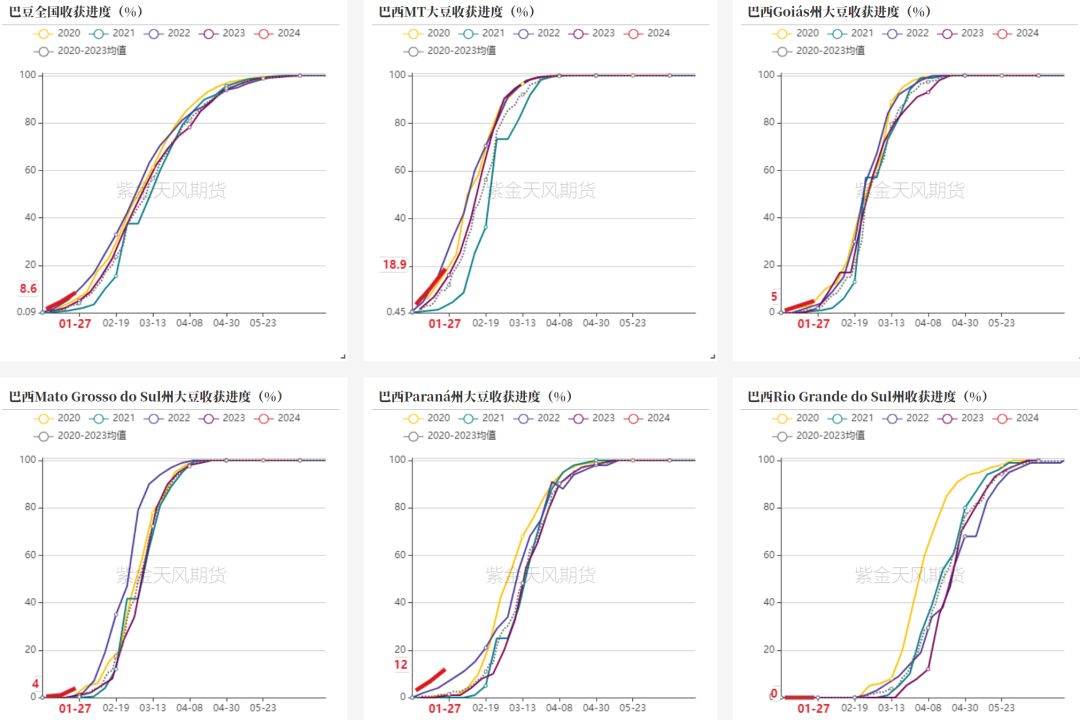

巴豆收获进度:MT收获进度最快

截至1月27日,巴西收获进度达到8.6%,MT收获进度最快,18.9%,PR紧跟其后,12%的收获进度领先历史同期。

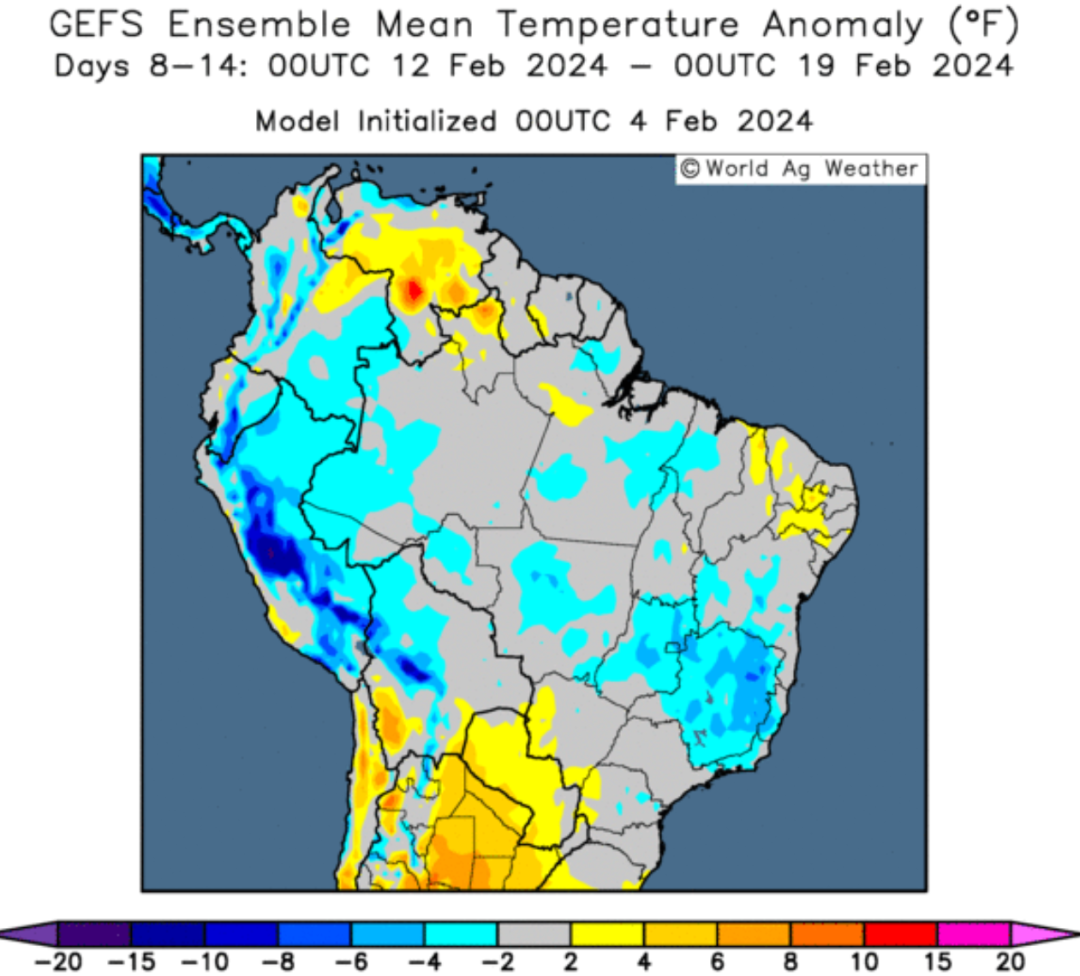

结合对历年生长阶段进度的比对,预期今年收获呈现先快后慢的趋势,后续结合天气情况动态调整。

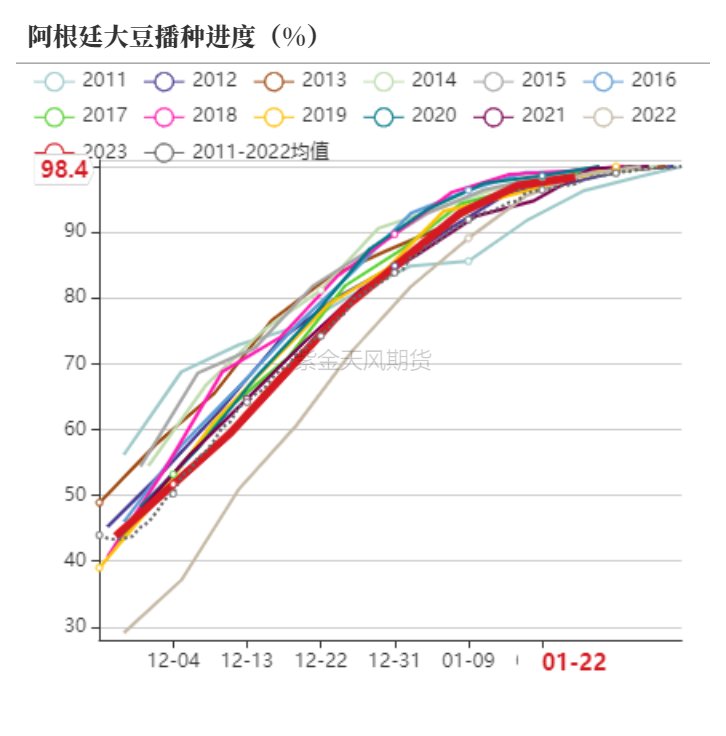

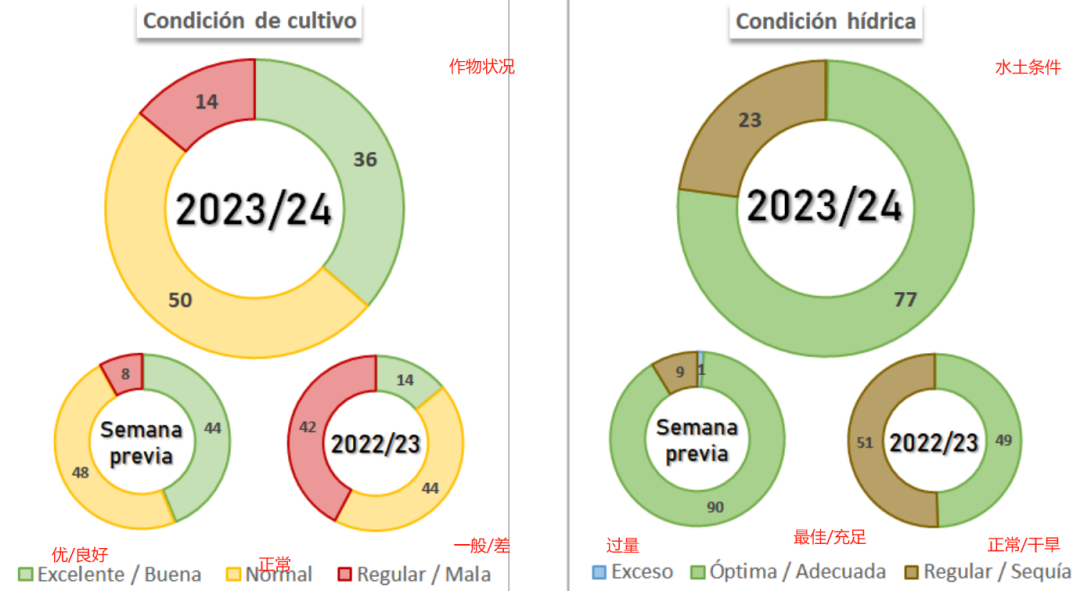

阿根廷大豆:播种正常推进,优良率、土壤含水量下降

播种进度:截至1月31日,阿根廷大豆播种进度98.4%,去年同期98.8%,前年同期99.7%。

作物生长:截至1月31日,土壤含水量为77%,较上周下降13%。优良率36%,较前周下降8%。

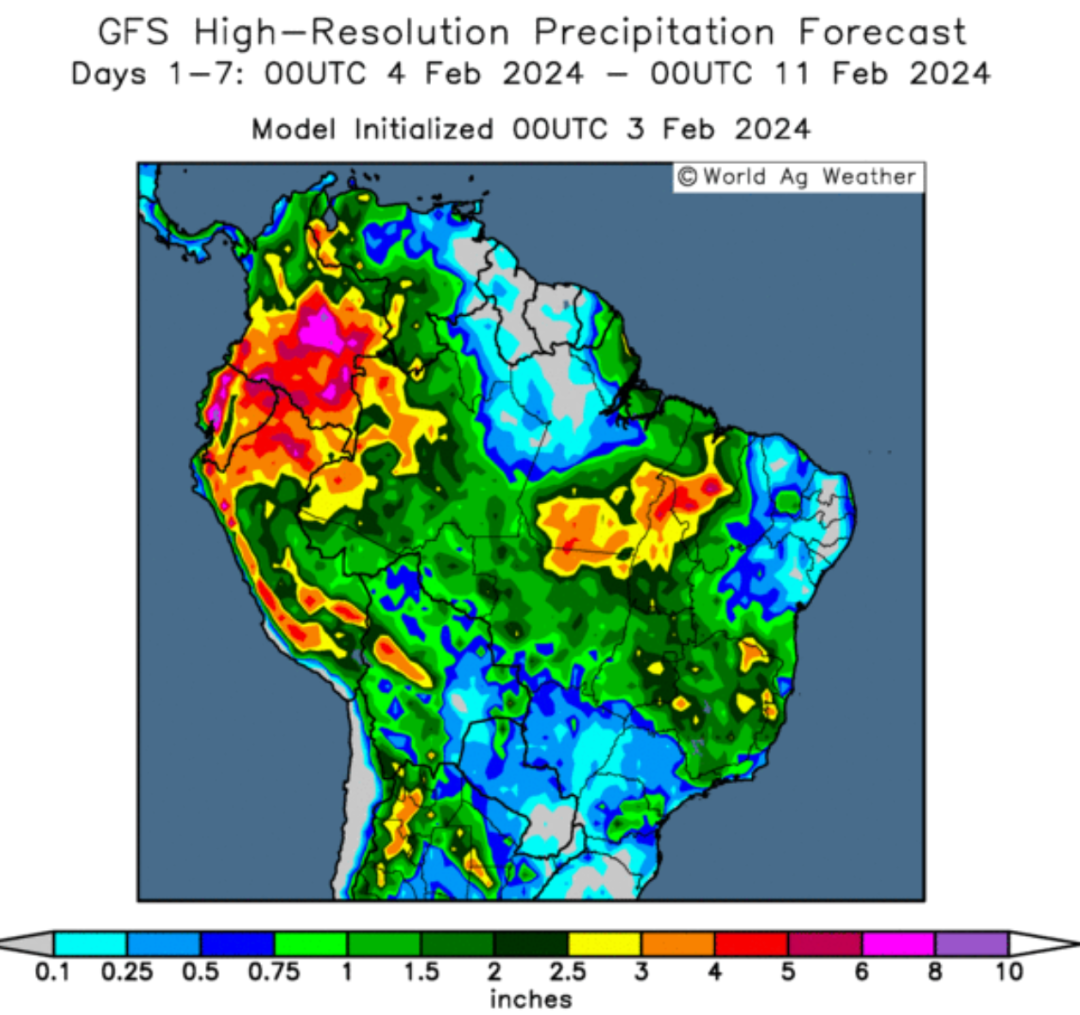

巴西产区天气预报:降雨预报

根据GFS模型,未来一周,马州、戈亚斯州预计有1.5-2.5mm降雨的增量,并且有2-4℃降温的可能性。帕拉纳州、南里奥格兰德州在未来一周将带来0.1-0.5mm降雨增量,或升温2-4℃。

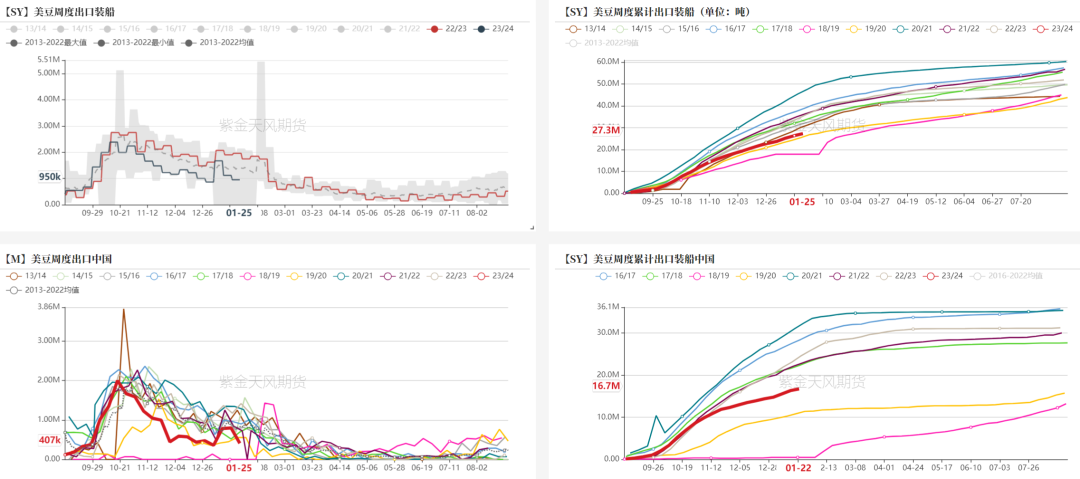

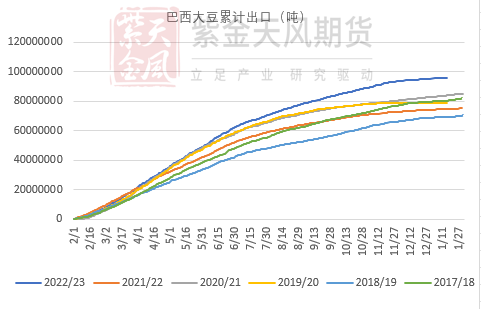

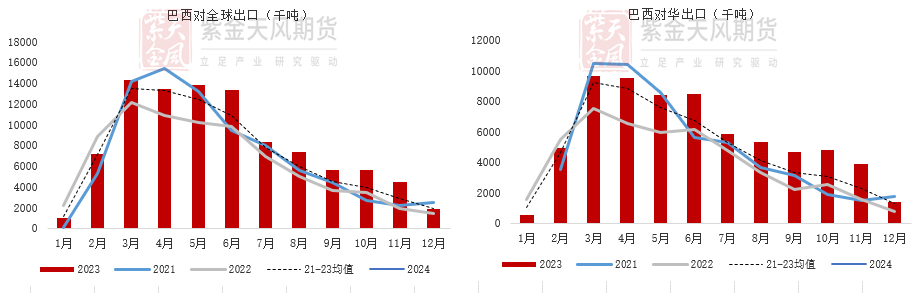

巴豆旧作出口:丰产预期 出口旺盛

巴西出口旺盛:截至1月16日,1月已对全球出口大豆58万吨,对华已出口52万吨。ANEC最新预估1月巴西大豆出口为180万吨。

截至1月16日,巴西累计出口旧作9596.46万吨,去年同期仅为7466万吨。

巴西港口排船:对华排船***上调、发船下调

1月26日当周,巴西对华排船***量上调,为381万吨(前周为239万吨);

巴西各港口对中国大豆发船下调,为27万吨(前周47万吨)。

中国

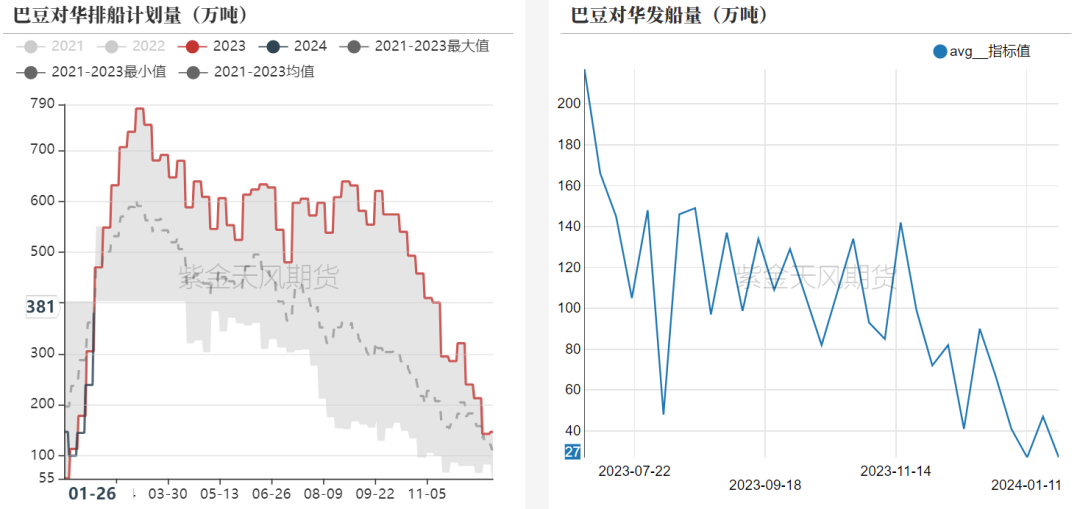

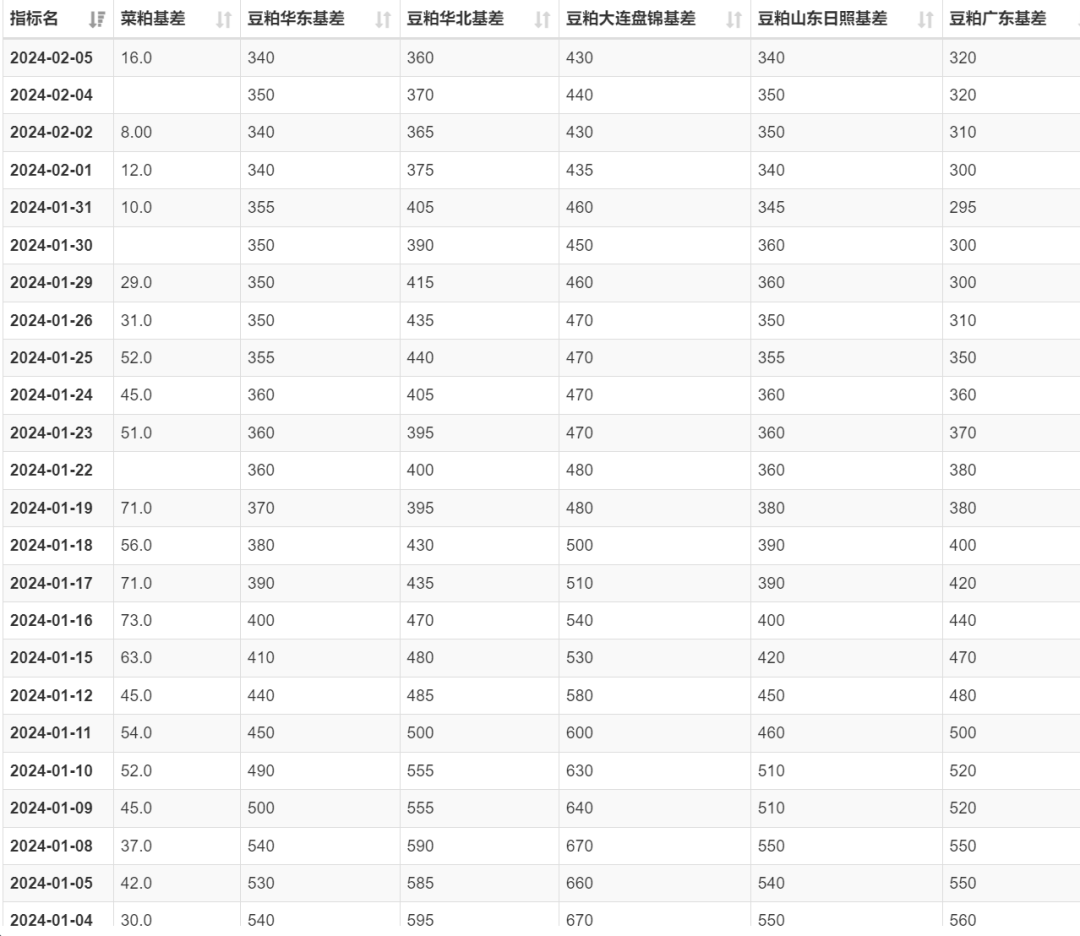

期现:豆粕基差走弱,盘面小幅反弹

豆粕:2月5日,豆粕现价为2405+340元/吨(华东),此前1月29日为2405+350元/吨,周度走弱10元/吨。2月5日M2405收2992元/吨,1月29日收2950元/吨,一周内上涨42元/吨。

跨期:M2403-M2405月差走扩

豆粕2403-2405月差:1月30日为141元/吨,1月23日90元/吨,走扩51元/吨。M05一周内上涨42元/吨,M03一周内上涨92元/吨。

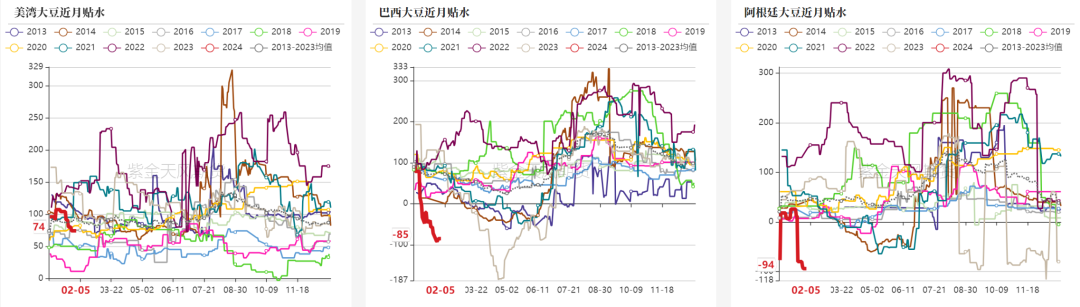

产地贴水:巴西似止跌企稳,美湾、阿根廷继续下跌

截至2月5日,美湾、巴西、阿根廷大豆近月贴水分别为74美分/蒲(周度下跌6美分/蒲)、-85美分/蒲(周度未下跌) 、-94美分/蒲(周度下跌14美分/蒲)。

大豆到港量及港口库存:到港增加,大豆去库

大豆到港量:截至1月26日当周,国内大豆到港量146.25万吨,前周为133.25万吨。1月实际到港大豆723.3万吨,最新预估2月到港442万吨,3月550万吨,4月880万吨。

大豆港口库存:截至2月2日当周,本周全国港口大豆库存为523.61万吨,较上周减少85.13万吨,减幅13.98%,同比去年减少106.48万吨,减幅16.9%。

压榨开机:压榨开机小幅下降

豆粕:截至2月2日当周,125家油厂大豆实际压榨量为191.07万吨,开机率为55%(前周压榨量为199.73万吨,开机率为57% ),较预估高7.28万吨。

预计下周春节期间,国内油厂开机率大幅下降,油厂大豆压榨量预计78.3万吨,开机率为22%。

消费库存:提货增加,豆粕去库

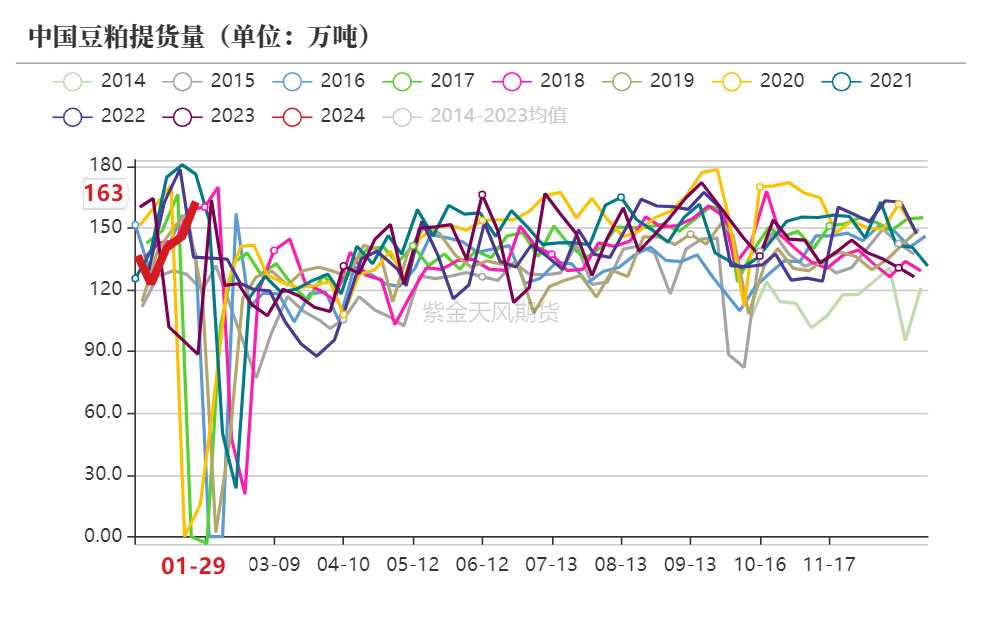

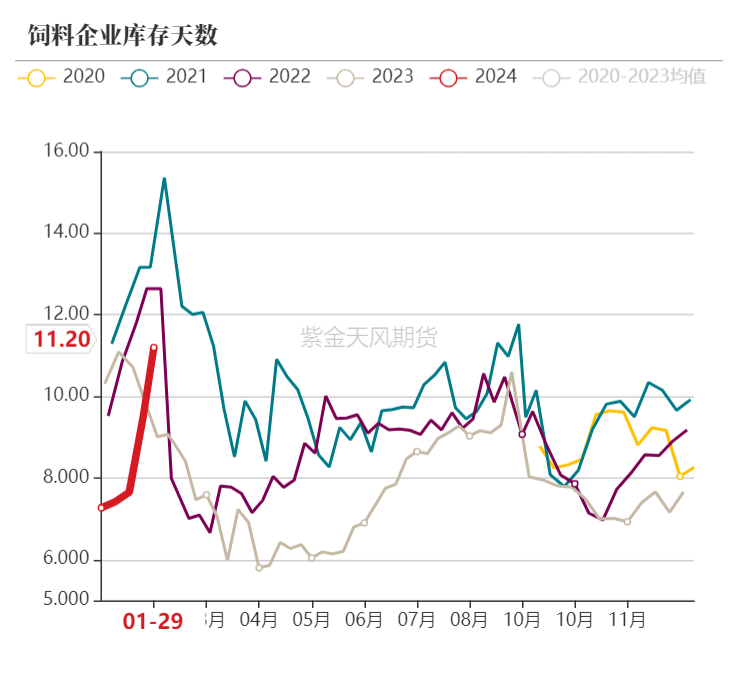

提货:截至1月29日当周,豆粕提货量为163万吨,前周146万吨。

饲企物理库存天数:截至1月29日当周,物理库存天数11.2天,前周9.53天。

库存:截至1月19日当周,压榨厂豆粕库存为74.65万吨,较上周减少18.91万吨,减幅20.21%,同比去年增加28.33万吨,增幅61.16%。

下游养殖

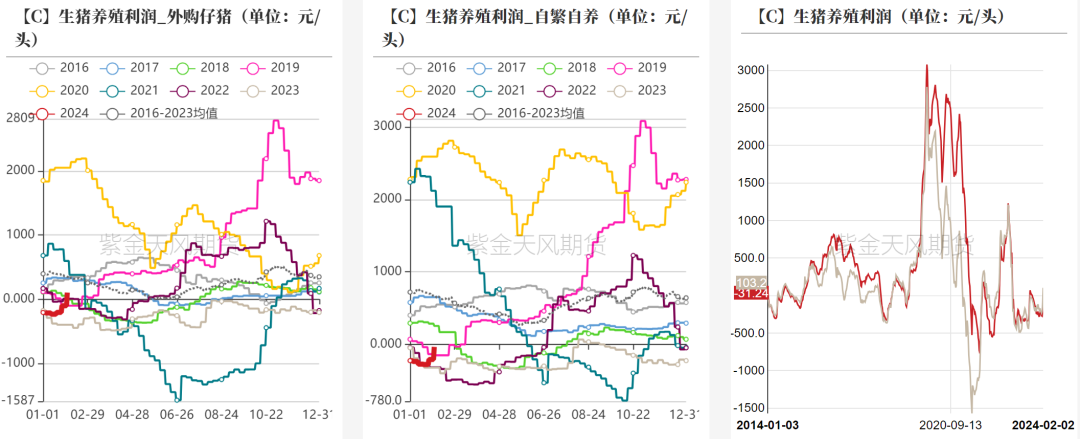

生猪养殖利润:春节需求带动猪价上涨,养殖利润好转

截至2月2日当周,自繁自养利润为-31.24元/头,前周-205.2元/头,外购仔猪利润转亏为盈,本周103.2元/头,前周-100.9元/头。

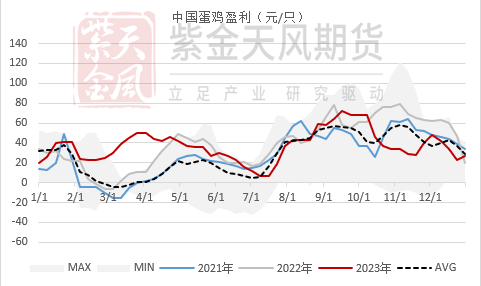

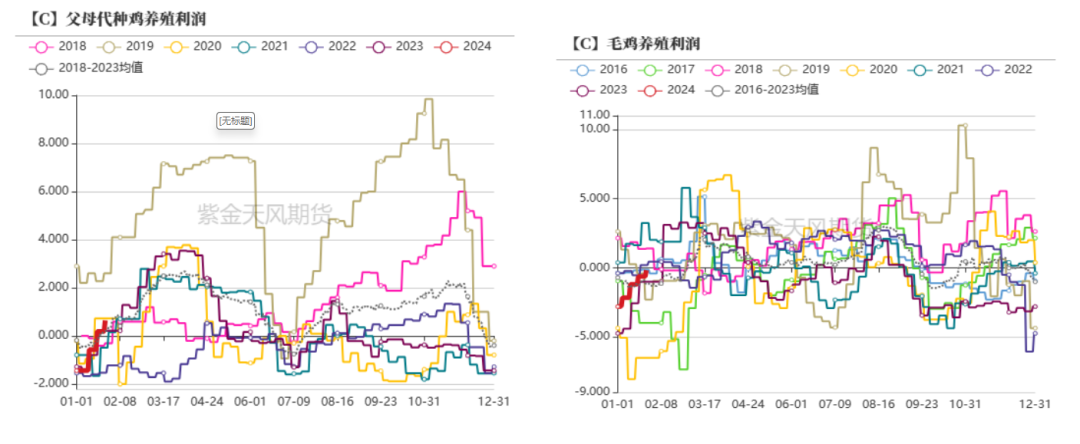

禽类养殖利润:环比好转

父母代种鸡:截至2月2日当周,养殖利润1.27元/只,上周0.65元/只,周度好转0.62元/只;

毛鸡:截至2月2日当周,养殖利润0.37元/只,上周-0.17元/只,较上周好转0.54元/只;

蛋鸡:截至2月2日当周,养殖利润22.74元/只,前周34.76元/只,较上周好转12.02元/只。