炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

每经编辑 叶峰

2月29日A股低开后快速反弹,尾盘二次上攻,市场逾5200股上涨,上证指数收涨1.94%报3015.17点,再次收复3000点;深证成指涨3.13%报9330.44点,创业板指涨3.32%报1807.03点。盘面上,多行业普涨,其中半导体产业链爆发,光刻机方向领涨;氢能源概念也较为活跃,电力、环保等涨势较好。

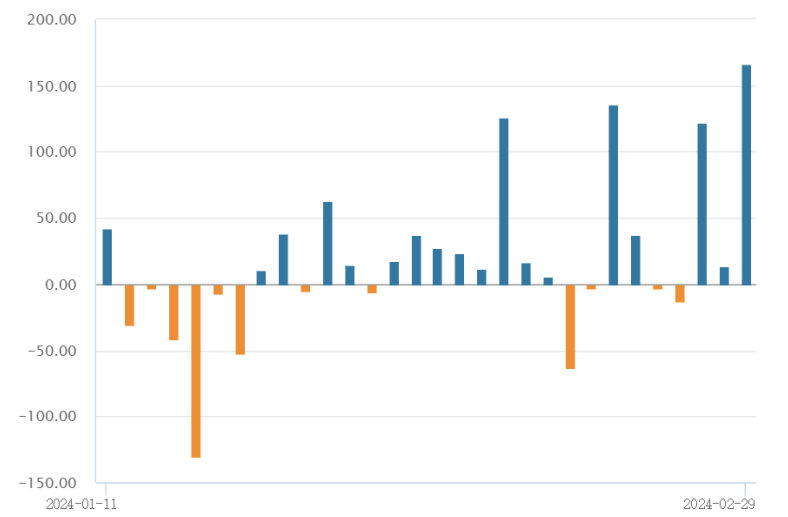

量能方面,市场成交额10638亿元,再破万亿;北向资金全天单边净买入166.03亿元,单日净买入额创7个月新高;其中沪股通净买入86.42亿元,深股通净买入79.62亿元。根据WIND数据,2月北向资金4度单日加仓超百亿,累计加仓超600亿元,创近13个月新高。

半导体产业链2月29日引领TMT板块整体大涨,半导体设备ETF(159516)涨8.04%,芯片ETF(512760)、集成电路ETF(159546)涨超6%;其他相关的信创ETF(159537)、通信ETF(515880)也涨超5%。

中国芯片企业在美胜诉,提振市场情绪。消息面上,遭美国司法部***涉嫌“窃取美企商业机密”的中国芯片企业福建晋华集成电路有限公司裁定结果为无罪,终获清白。相关法官认为,美国检方未能证明福建晋华窃取了美国半导体企业美光公司(Micron)的专利数据。该消息有效提振市场情绪,半导体产业链大涨。

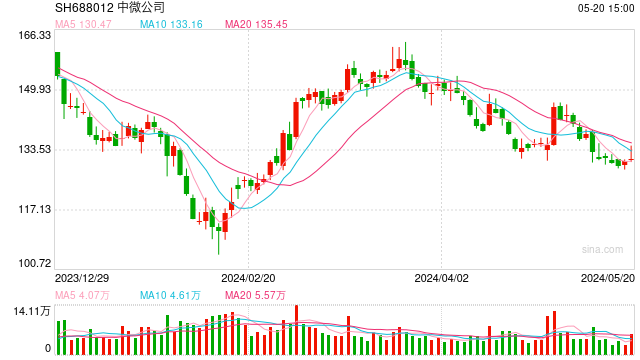

此外,中微公司、盛美上海等多家半导体设备企业发布业绩快报,业绩增长超预期。其中,中微公司2023年年报业绩快报显示,其营业总收入62.64亿元,同比去年32.15%,净利润为17.86亿元,同比去年52.67%,基本EPS为2.89元,加权平均ROE为10.72%。亮眼表现一定程度上提振市场做多热情。(风险提示:提及个股仅用于观点展示,不构成个股推荐。)

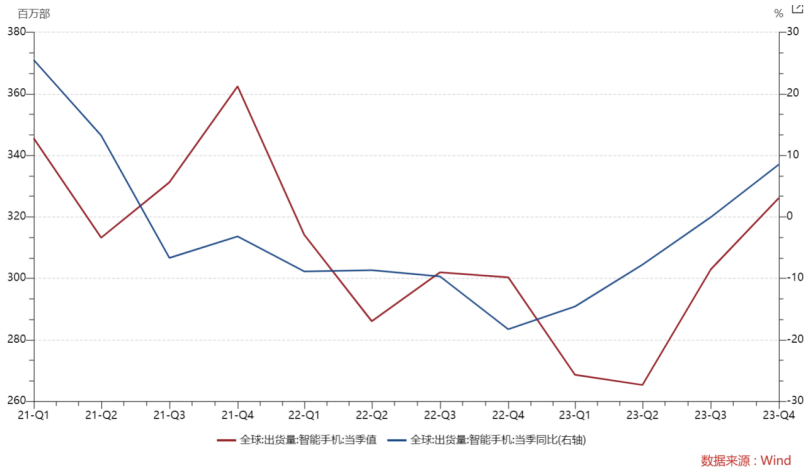

后市来看,近期全球PC和手机的出货量同比增速持续上行,半导体行业景气周期拐点或已显现。中长期来看,国产化和自主可控仍然是行业确定性较高的主线,国产晶圆厂的逆周期扩产叠加国产化份额持续提升将推动产业链景气度。AI领域大语言模型的持续推出以及参数量的不断增长有望驱动模型训练端、推理端GPU芯片需求快速增长。

当前时点来看,半导体行业库存去化显著,且终端需求逐渐回暖,全球及中国智能手机出货量同比回升,相关产业链持续受益需求增长,半导体行业景气周期拐点或已显现。

此外,当前半导体设备及材料国产化率较低,关键设备材料如光刻机、CMP材料、光刻胶等对外依存度较高,国产替代空间广阔。近年来海外制裁***密集,或将进一步加速国内国产替代进程。半导体设备材料行业作为“卡脖子”关键领域,关系国家安全,受到政策大力扶植,国产晶圆厂的逆周期扩产叠加国产化份额持续提升有望推动产业链景气度。

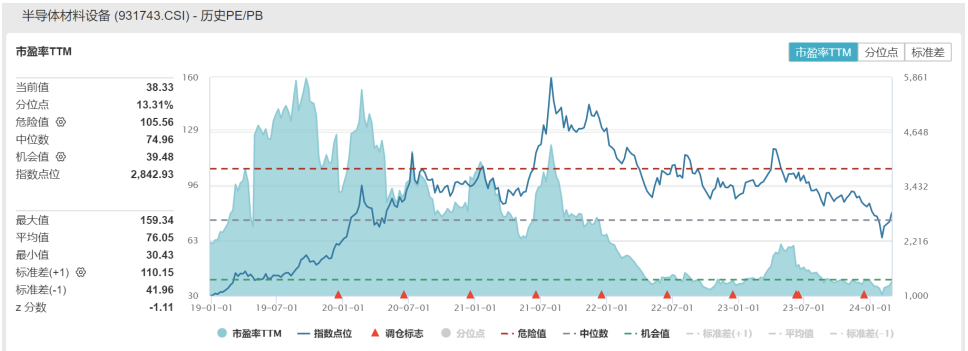

长期看,Sora等AI领域大模型的创新带来参数量的不断增长,有望进一步驱动模型训练端、推理端GPU芯片需求快速增长,打开芯片算力的长期需求空间。半导体设备板块经前期调整后,估值相对较低,且业绩增速较好,基本面相对有所支撑,可以关注半导体设备ETF(159516)。而芯片板块经过调整后,有望迎来周期反转;下游消费电子需求若出现进一步回暖,也可以适当关注芯片ETF(512760)。

此外,游戏板块2月29日也表现不俗,游戏ETF(516010)上涨3.78%,涨幅靠前。作为典型的高弹性产品,自2月6日市场触底回升以来,游戏ETF累计的反弹幅度已经超过了30%,反弹力度强于市场主要的几个宽基指数,在这一轮反弹行情中充分发挥出“高弹性”的优势。

消息面,近日国家新闻出版署发布了2月份国产网络游戏审批信息,这一次总计111款游戏拿到版号。其中,《黑神话:悟空》《无限暖暖》等多款大IP游戏被行业寄予厚望,且极具市场影响力。截至目前,版号数量已连续三个月稳定破百,且呈增长趋势。

华金证券分析认为游戏产业开年利好不断,AI算力迭代催化;MR设备推动载体变革,多端互通或成趋势;叠加优质IP深度赋能,具备优质内容和玩法的游戏有望迎稳步发展。后续可继续关注游戏ETF(516010)。

高端制造板块2月29日也表现强劲,机器人产业ETF(159551)、工业母机ETF(159667)均涨超4.7%。

此前中央财经委员会举行第四次会议强调,“加快产品更新换代是推动高质量发展的重要举措,要鼓励引导新一***规模设备更新和消费品以旧换新。” “大规模设备更新”或是“新质生产力”的应用,推动“新质生产力”助力现代化产业体系建设。

中国信息通信研究院信息化与工业化融合研究所所长朱敏认为,新一轮技术改造和设备更新,有助于加快智能制造的大规模推广;数控机床、工业机器人等智能装备、智能产品也将迎来新的发展机遇和广阔的增长空间,有助于加快重点行业转型升级。政策端的大力支撑对于工业母机、机器人等高端制造构成一定利好。

基本面上看,国内随着宏观政策逆周期和跨周期调节的进行,以及积极的财政政策和稳健的货币政策相配合,经济基本面有望进一步回暖,制造业有望持续复苏,拉动制造上游工业母机的需求。

需求端中长期来看,一方面更新周期将至,当前时间窗口正处于上一轮产量高峰的更新周期起点,当前或开启新一轮更新周期。同时下***业升级,如新能源车、5G技术升级,航空新材料应用与结构件复杂化,包括近期火热的智能机器人等高端制造领域都将加快工业母机更新需求。另一方面,“制造强国”开启制造业长期景气度。当前行业估值较低,具备一定的投资价值。

感兴趣的投资者可适当关注工业母机ETF(159667),包括高端制造相关的机器人产业ETF(159551),但需警惕短期热点引发炒作性行情、企业端实际资本开支意愿不高可能导致的回落风险。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之***材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。