中国的投资者,最喜欢正在涨的东西,房子也是、股票也是。黄金这种国际商品,如果市场一致认为该涨,那么一夜就应该涨到3000美元。那么如果一点点涨,就说明其中还有变数。当然,你比上面这头牛还牛,那么天天发财我们也只能流口水了。

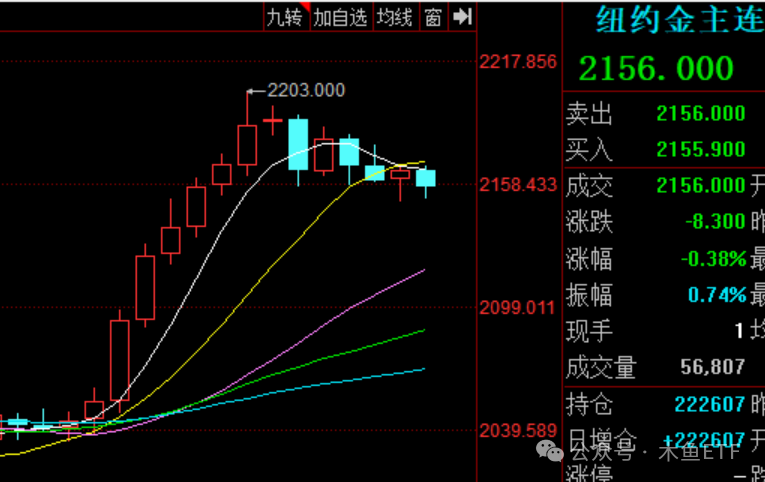

事实上,在机构研报疯狂唱多之后,黄金走势反而迎来了分歧点。美国经济太强了,导致通胀下不去,降息预期弱了,这打击了黄金多头的基础逻辑。

但是,美国的经济数据,比A股的数据保密级别高100倍,基本上无法提前拿到。而且,降息早就是明牌,要涨早涨了,何必等到后面。黄金后市如何走,非常考验投资者的格局认知力。

那么说到A股的黄金ETF,实际上也跟着海外的金价走的,多叠加一个因素:人民币汇率。因为黄金ETF跟踪的,是人民币价格结算的上海黄金期货价格。当然,汇率因素是相对次要的。

但是,如果你一夜睡醒,美国的黄金价格是明牌,人民币汇率变化也是明牌,该涨的竞价就涨了你要投就必须追,而你追上了要么空间不大,要么当日要跌了。打不出预期差,就很难赚钱,可我们真有能力预测国际商品市场走势么?

因此,黄金这类商品ETF,短线很难赚钱。联储降息是大势所趋,理论上买黄金总是没错的,但这里有个问题:为什么别人还要卖,是不是你是那少数聪明人?这时,可能会有人告诉你,黄金价格已经提前预期了。所以在格局的过程中,总会不断地质疑自己。我们这种小聪明型,就很难在黄金ETF上赚钱。

世界上最难判断走势的就是美元指数了,这也是黄金的反向指标,每天都有分歧。

所以回答那个问题就是:能力不足,不懂不装懂,说懂就靠猜。我们连宇宙的奥秘都不知道,又怎能随便预测黄金走势呢……

再如跟踪豆粕期货的豆粕ETF,我们近期投了后就变成了一个跨国的天气爱好者。特别是关注巴西、美国、阿根廷这些大豆产地是否风调雨顺,天天指望旱魃降临。因为这些因素会影响大豆的产量,那么大豆和豆粕的期货就会波动。因此投豆粕,显然不是短线就能验证成败的,必须考验更大周期的格局判断力。但讲白了我们哪里懂,真就是为了配置一***验体验,什么技术分析也都是给止损做个参考点。

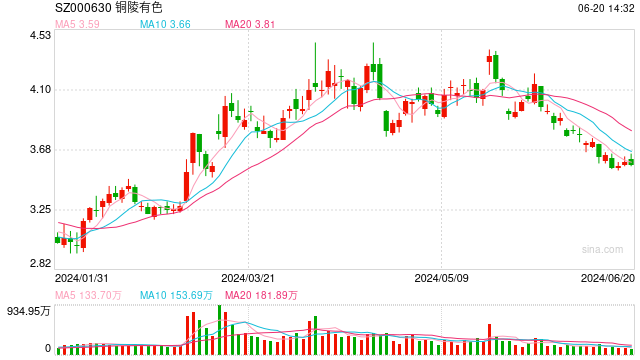

跟踪有色商品价格的有色ETF,盘中有色类期货可是开着的,而且晚上还要受到伦敦、纽约商品市场的影响。这影响因素太多了,投起来难度可想而知。

拿周一有色ETF走势来看,预期太强了,高开这么多,然后就被套了,有些朋友太草率了。

周二盘中,美元指数一拉,国内商品就跳水了,因此有色ETF也跳了。但这表明有色行情结束了么?又疑惑了。全球性商品走势,也是我们国内炒家无法左右的。

还有一个能源化工ETF,它是玻璃、PTA、甲醛和动力煤四种期货走势的组合体,这更难预期了,因为它们之间走势没有多大联动。只有商品市场整体嗨起来的时候,比如顺周期来了,才有真正投资机会。

总的说来,投商品类ETF,需要理解短期明牌的正反面,格局也需拉大,还考验商品专业知识。ETF提供了配置商品投资的手段,但其中的利害关系,了解一下,可能比想象得难一点。