炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

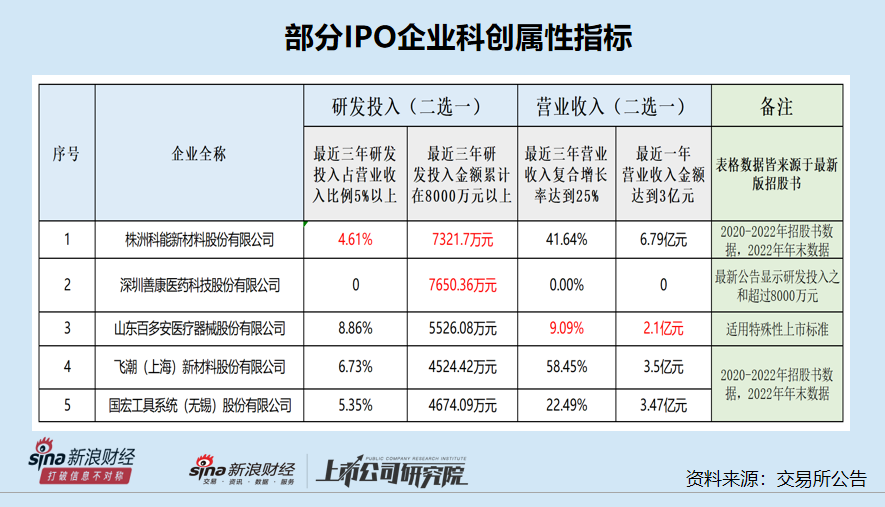

近日,***拟修改科创属性评价指标,旨在坚守板块功能定位,凸显科创板“硬科技”特色,强化科创属性要求。

本次《科创属性评价指引(试行)》征求意见稿拟修订的内容主要有三项,一是将最近三年研发投入金额由“累计在6000万元以上”调整为“累计在8000万元以上”;二是将应用于公司主营业务的发明专利数量由“5项以上”调整为“7项以上”;三是将“最近三年营业收入复合增长率”由“达到 20%”调整为“达到 25%”。

梳理在审的87家科创板拟IPO企业(不包含已终止及注册生效企业,截至4月15日)后发现,山东百多安医疗器械股份有限公司等公司的部分指标或不符合科创属性新规。此外,还有飞潮(上海)新材料股份有限公司(飞潮新材)等企业“踩线达标”或“突击达标”。

其中,飞潮新材申报科创板前夕研发费用连续增长“踩线达标”,但增速显著高于同行可比公司。有意思的是,公司研发费用增加,可发明专利却没有增加。 此外,飞潮新材主营产品市场占有率在国内仅有0.24%,公司核心技术是否在业内领先也难以判断。

飞潮新材的资本运作也颇多疑点,在上市前,公司客户善水科技的实控人借道私募基金低价突击入股,被质疑利益输送。此外,公司在母公司未分配利润很小的情况下高比例巨额现金分红、实控人持股比例高度集中等问题也值得关注。

研发费用连续激增远超同行 发明专利却“原地踏步”

招股书显示,飞潮新材的主营业务是过滤核心材料、元件、设备及系统的研发、生产和销售。2020-2022年,公司分别实现营收1.4亿元、1.83亿元、3.5亿元,分别实现归母净利润0.1亿元、0.22亿元和0.54亿元。

2020-2022年,飞潮新材研发投入分别为927.95万元、1,431.71万元和2,164.76万元,合计4524.42万元,占最近三年累计营业收入比例6.73%。

正是研发费用的大幅增长,飞潮新材才能满足科创属性关于研发费用的硬性要求:“最近三年研发投入占营业收入比例5%以上,或最近三年研发投入金额累计在6000万元(新规改为8000万元)以上 。”

不难看出,飞潮新材的三年研发投入之和并没有达到6000万元,研发费用率也是刚刚过了“5%”的及格线。

研发费用激增背后,是飞潮新材翻倍增长的研发人员。2020-2022年,公司研发人员数量分别为33人、49人和63人,对应的职工薪酬分别为538.58万元、751.12万元、1,373.47万元。

为何公司的研发人员大幅增长?是否存在非研发人员研发化等问题?飞潮新材称研发人员大幅增长的一个重要原因是:公司新产品开发及新技术储备需求增加,2020-2022年开展的研发项目数量分别为12个、18个、27个,公司根据研发项目的需求相应增加研发人员。

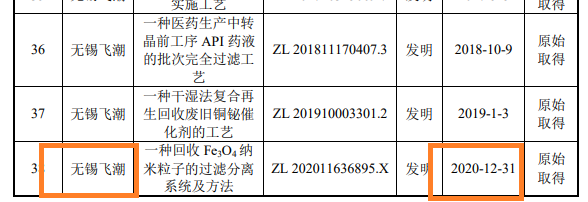

但有意思的是,飞潮新材研发项目翻倍增长,却没有带动发明专利的增长。在研发费用开始大幅增长的2021年和2022年,公司都没有新增发明专利。

与同行可比公司相比,飞潮新材的研发费用增速过快。2021年、2022年和2023年上半年,公司研发费用率同比增速分别为54.29%、51.20%、20.04%,同行可比公司同期数据分别为33.***%、3.56%、2.3%。

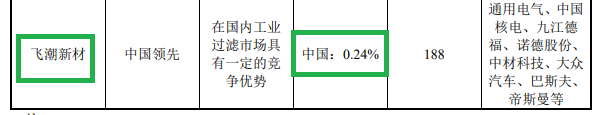

飞潮新材科创属性的疑点还体现在核心技术是否具备先进性。公司在招股书中用大篇幅介绍了公司核心技术具备先进性,但没有与行业、国内外龙头企业、国内同行可比公司进行对***析,故投资者难以用对比的方法判断公司核心技术是否领先。

申报材料显示,飞潮新材2022年在国内工业过滤行业的市场占有率仅0.24%,是否符合科创板“行业地位突出”等要求还有待考证。

《上海证券***科创板企业发行上市申报及推荐暂行规定》第三条规定:科创板优先支持行业地位突出或者市场认可度高的科技创新企业发行上市。

客户关联方通过私募基金“低价”突击入股 不到一年暴赚10倍以上

除了科创属性,飞潮新材申报IPO前夕的多项资本运作也颇多疑点。

申报材料显示,飞潮新材2021年以0对价收购了实控控制的无锡飞潮100%股权。无锡飞潮2020年末的资产总额、净资产、营业收入、利润总额占重组前飞潮新材相应项目的比例分别为230.13%、151.48%、178.64%和115.8%。

飞潮新材为何要“蛇吞象”收购无锡飞潮,而不是以无锡飞潮为主体IPO?飞潮新材称,公司总部一直设立在上海,在上海有助于人才引进;同时无锡飞潮当时系外商独资企业。

飞潮新材收购无锡飞潮后,营业收入规模扩大、研发费用增加,才能满足科创板上市条件。wind显示,飞潮新材2013-2015年的营收仅分别为0.25亿元、0.27亿元和0.38亿元,与无锡飞潮合并后才有如此之大的业绩规模。但0对价交易是否公允?

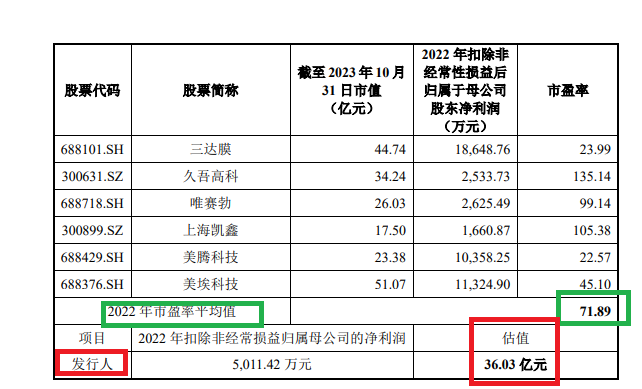

申报资料显示,飞潮新材IPO前只有一家外部投资机构凯歌兴潮,且属于突击入股。2022年8月,公司召开股东大会同意引入私募机构凯歌兴潮,入股价格为7.0949元/股,投后估值约2.67亿元(定价依据参照公司2021年净利润协商确认,对应的市盈率约为12倍)。

但飞潮新材2023年6月申报IPO时,公司预估值为30.92亿元至 47.54 亿元,比10个月前增长了10倍以上,可公司2022年的净利润仅比2021年增长1.45倍。究竟是公司IPO预估值偏高,还是凯歌兴潮突击入股价格偏低,抑或皆而有之?

招股书显示,凯歌兴潮2022年7月27日成立,也就是突击入股飞潮新材前刚刚成立。飞潮新材坦言,凯歌兴潮就是为了入股公司而成立的私募机构。

凯歌兴潮出资份额最大的是吴新艳,出资份额占54.88%。吴新艳是A股上市公司善水科技的实控人之一,而善水科技是飞潮新材的客户(数据未披露)。

也就是说,飞潮新材在IPO前夕,客户的实控人通过私募基金突击入股,不到一年账面财富增长了10倍以上。但入股价格是否偏低?是否存在利益输送?

按照飞潮新材的逻辑,凯歌兴潮的入股价格偏低。飞潮新材在IPO时的估值依据是科创板上市公司的平均发行市盈率59.03倍(2022年净利润对应的市盈率,下同)、可比同行公司市盈率均值71.89倍。按照这个逻辑,凯歌兴潮入股价格应该增加四、五倍,估值也应该增加四、五倍。

Wind显示,所有科创板企业2021年净利润对应的市盈率均值为75倍,飞潮新材同行可比公司2021年净利润对应的市盈率均值约为56倍,都远超凯歌兴潮入股公司时参考的12倍市盈率。

母公司未分配利润很少仍巨额现金分红

招股书显示,飞潮新材的实控人为何向阳、何晟兄弟,二人直接和间接控制公司87.69%股份,享有绝对控制权。

对于控股权过于集中的企业,投资者须需要高度关注,因为A股上市公司中有不少实控人掏空公司的案例。

2021年,飞潮新材合计现金分红4800万元。但2020年年末,公司母公司的未分配利润仅为1165万元,2021年分完红后仅剩127万元。

此外,飞潮新材2021年的现金分红,比2020年和2021年的净利润之和还要多出约1600万元,疑似属于“***式分红”。

近日,***表示,严禁以“圈钱”为目的盲目谋求上市、过度融资,严密关注拟上市企业是否存在上市前突击“***式”分红等情形。近期不少拟IPO企业因存在突击巨额分红、***式分红而撤回上市申请,如福华化学、鲜活饮品、道尔道、大牧人等。