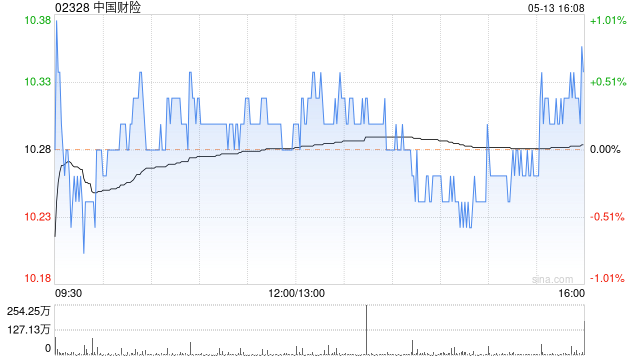

国联证券发布研究报告称,维持中国财险(02328)“买入”评级,预计2024-2026年归母净利润分别为282/314/333亿,对应增速分别为15%/11%/6%。鉴于公司稀缺的商业模式和较高的ROE,目标价13港元。考虑到:1)公司的承保盈利能力处于同业领先水平,2024年COR有望保持在较好水平。2)资本市场回暖有望推动投资收益同比改善,进而支撑净利润增长。

***:公司发布2024年一季报,新准则下公司实现净利润58.71亿元,同比-38.3%。公司整体COR为***.9%,同比+2.2PCT。

国联证券主要观点如下:

COR抬升导致承保利润同比下滑

1)2024Q1公司实现原保险保费收入1739.77亿,同比+3.8%,其中车险保费同比+1.9%,非车险保费同比+5.0%。公司保费增速略落后于行业(+5.1%),主要系农险等***类项目的招标节奏有所延迟。展望全年,随着我国经济持续复苏和季节性因素消除,公司的保费收入仍有望实现大个位数增长。

2)2024Q1公司整体COR为***.9%,同比抬升2.2PCT,主要系自然灾害影响加剧及汽车出行恢复导致赔付率同比抬升。在此背景下,公司的承保利润同比-48.3%至23.91亿。展望后续,在车险“报行合一”推动费用率改善、公司加强风险管控推动赔付率维持稳定的背景下,公司全年的COR仍有望延续向好,达成“车险COR在***%左右,非车险COR<100%的指引”。

投资收益同比下滑拖累净利润表现

1)新准则下,2024Q1公司实现净利润58.71亿,同比-38.3%,主要系承保利润和投资收益均同比下滑。

2)2024Q1公司年化总投资收益率为3.2%。公司实现总投资收益48.92亿(测算值),同比-34.7%,主要系资本市场波动导致权益类投资收益同比下降。2024Q1公司的公允价值变动损益为-1.64亿,是投资收益的主要拖累项(2023Q1为+12.25亿)。3)2024Q1公司简单年化ROE为10%,仍处于较好水平。

风险提示:市场竞争加剧,自然灾害超预期,资本市场大幅波动。